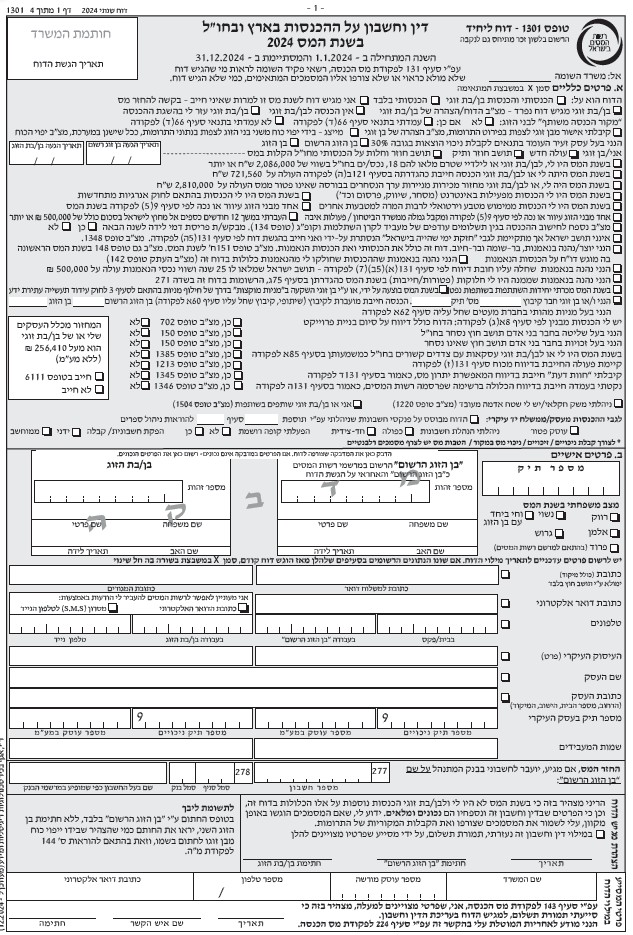

חלק א - פרטים כלליים

בחלק א׳ הינך נדרש לסמן x במקומות המתאימים. בדוח המשודר דרך האינטרנט (“דוח מקוון״) חובה למלא את החלקים לידם מצוינת כוכבית. יש לציין במשבצות המתאימות בפרק זה האם הדוח המוגש הוא על הכנסות ׳בן הזוג הרשום׳ בלבד, או גם על הכנסות בן זוגו, האם בן הזוג מגיש דוח בנפרד, האם לבני זוג מקור הכנסה משותף, האם בן הזוג עזר בהשגת ההכנסה ועוד.

1. בני זוג נשואים

׳בן הזוג הרשום׳ ייחשב כמגיש הדוח. אם יש הכנסות לשני בני הזוג, יש לכלול אותן בדוח.

ההכנסות מיגיעה אישית, השייכות ל׳בן הזוג הרשום׳, יירשמו בטופס 1301 תחת הכותרת ׳בן הזוג הרשום׳ (בטור הימני), בהתייחס לזהותו של ׳בן הזוג הרשום׳.

הכנסות מיגיעה אישית, השייכות לבן הזוג שאינו ׳בן הזוג הרשום׳, יירשמו תחת הכותרות ׳בן/בת הזוג׳ (בטור השמאלי). גם ניכויים וזיכויים, הניתנים לשני בני הזוג, יירשמו כך.

הכנסות מרכוש משותף לשני בני הזוג יירשמו בטור הימני תחת הכותרת ׳הכנסות שני בני הזוג׳ (ראה הסבר בחלקים ד׳-ה׳ להלן).

“הכנסות מרכוש משותף״ הן הכנסות מרכוש שלא היה בידי מי מבני הזוג שנה לפני הנישואים או שהתקבלו בירושה. הכנסות שאינן מרכוש משותף כאמור יירשמו אצל בן הזוג שהוא בעל ההכנסה.

בדברי ההסבר למילוי הדוח, במקום שרשום ׳בן זוג׳ הכוונה לבן או בת הזוג של ׳בן הזוג הרשום׳. בדברי ההסבר או בדוגמאות כל מקום הנוקט לשון זכר, הכוונה גם לנקבה.

2. בן הזוג הרשום(6) - מקור הכנסה משותף

אם כן: עמדתי בתנאי סעיף 66(ד) לפקודה לא עמדתי בתנאי סעיף 66(ד) לפקודה

בני זוג נשואים, המקיימים משק בית משותף, רשאים לבחור מי משניהם יהיה ׳בן הזוג הרשום׳ עם פתיחת התיק במס הכנסה או עד שלושה חודשים לפני תחילת שנת המס. הכנסות בני הזוג ייראו, לעניין מס הכנסה, כהכנסת בן הזוג הרשום והיא תחויב על שמו.

למרות זאת, ניתן לבקש חישוב נפרד של המס על הכנסות בני הזוג בתנאים המפורטים בחוק, ראה דברי הסבר בנושא בתחילת פרק זה.

כאשר מקור ההכנסה של בן זוג תלוי במקור ההכנסה של בן הזוג השני, הרי לבני הזוג "מקור הכנסה משותף". במצב זה, הזכאות לחישוב נפרד מצריכה עמידה בתנאים המצטברים הנוספים הבאים:(7)

- יגיעתו האישית של כל אחד מבני הזוג נדרשת לייצור ההכנסה ממקור ההכנסה המשותף;

- כל אחד מבני הזוג מקבל הכנסה התואמת את תרומתו לייצור ההכנסה ממקור ההכנסה המשותף ועומדת ביחס ישיר לתרומתו לייצור ההכנסה כאמור;

- אם ההכנסה מופקת בבית המגורים של בני הזוג - בית המגורים משמש, דרך קבע, את מקור ההכנסה המשותף ומרבית פעילות מקור ההכנסה האמור נעשית בבית המגורים;

ככלל, במקרים בהם נערך לבני זוג חישוב מס נפרד, תיוחס ההכנסה שאינה מיגיעה אישית של שני בני הזוג, על-שם בן הזוג, שהכנסתו החייבת מיגיעה אישית גבוהה יותר.

אולם, אם ההכנסה מרכוש נובעת מנכס שהיה בבעלות אחד מבני הזוג שנה לפני הנישואים, או שהוא קיבל את הרכוש בירושה בתקופת הנישואים, היא תחויב על שם אותו בן זוג, אם הוא מבקש זאת, ותצטרף להכנסותיו האחרות, אם יש כאלה.

בני הזוג רשאים להגיש יחד בקשה בכתב לפקיד השומה לשינוי ׳בן הזוג הרשום׳, לפחות שלושה חודשים לפני תחילת שנת מס כלשהי ובתנאי שהכנסתו של ׳בן הזוג הרשום׳ בשנת המס שקדמה לשנה בה הוגשה הבקשה הייתה לפחות רבע מהכנסתו של בן הזוג. בני הזוג לא יוכלו לשנות את בחירתם זו במשך 5 שנות מס. אם בחרו כאמור, פקיד השומה רשאי לקבוע ׳בן זוג רשום׳ לשנת מס בה הייתה הכנסתו של ׳בן הזוג הרשום׳ על-פי בחירת בני הזוג, פחותה מרבע מהכנסת בן זוגו.

3. אישור צפייה בתרומות

החל משנת המס 2024 חלק מהעמותות העומדות בתנאים לקבלת תרומות לפי סעיף 46 לפקודה מעבירות דיווח מפורט לרשות המיסים לגבי התרומות שהתקבלו בשנת 2024 )להלן- "מערכת התרומות הדיגיטלית"(. באזור האישי שלך ניתן לראות ולהפיק ריכוז התרומות שלך לשנת המס. עבור תרומות שדווחו למערכת התרומות הדיגיטלית, לא נדרש לצרף את הקבלות.

בשידור הדוח המקוון, בכדי לצפות בנתוני מערכת התרומות הדיגיטלית יש לסמן קיבלתי אישור מבן זוגי לצפות בפרוט התרומות, מצ"ב הצהרה של בן זוגי. ללא סימון זה, לא ניתן יהיה לצפות בנתוני התרומות הקיימים במערכת התרומות. .7 פ.מ.ה סעיף 66 )ד( מייצג המשדר את הדוח יסמן: מיצג- בידי יפוי כוח משני בני הזוג לצפות בנתוני התרומות, ככל שישנן במערכת. מצ"ב יפוי הכוח. ללא סימון זה, המייצג לא יוכל לצפות בנתוני התרומות הקיימים במערכת. ראה פירוט בנושא בהמשך פרק זה, בסעיף 75 בחלק הזיכויים האישיים.

4. בעל עסק זעיר

בעל עסק זעיר הינו יחיד תושב ישראל, עצמאי שמחזור העסקים השנתי שלו אינו עולה על 120,000 ₪ (לשנת מס 2024). תנאים נוספים להגדרת בעל עסק זעיר ראה בסעיף 9 בפרק א'. יובהר, שבעל עסק זעיר יכול להיות גם בעל מקצוע חופשי ובלבד שמחזור העסקים שלו לא עולה על 120,000 ₪ ויכול להגיש דוח מקוצר.. ככלל, בעל עסק זעיר אינו חייב בהגשת דוח שנתי. יחד עם זאת, במקרים בהם סוג התיק נקבע בשל הכנסות אחרות שאינן קשורות לעסק הזעיר הנך חייב בהגשת דוח שנתי, ואין לסווג את התיק כבעל עסק זעיר )44(, או במקרה וברצונך להגיש דוח שנתי. בעת הגשת הדוח השנתי הנך רשאי לקבל ניכוי הוצאות בגובה 30% מהמחזור של העסק הזעיר. יש לסמן האם הבקשה מתייחסת ל"בן הזוג הרשום" או לבן הזוג, או לשניהם. אם בחרת בדרך זו, אינך חייב בהגשת דוח רווח והפסד, אך עליך לנהל את ספרי החשבונות ולשמור אותם בהתאם להוראות ניהול פנקסי חשבונות.

בדוח השנתי הנך רשאי לקזז הפסדים עסקיים משנים קודמות בלבד. סכום הקיזוז ירשם בשדה 279 (הפסד עסקי שקוזז מהכנסות השנה). לא ניתן יהיה לדרוש ולשדר ניכוי בגין תשלומים לביטוח לאומי שדה 030/089. בשנת מס 2024 לא יתאפשר לרשום מחזור מעסק או משלח יד (שדה 238/239), בסכום גבוה מ 120,000. במקרה כזה תוצג הערה ותחסם אפשרות המשך השידור. עליך להסיר את הסימון על היותך עוסק זעיר המבקש לקבל ניכוי הוצאות בגובה 30%. במסגרת שידור הדוח באופן מקוון, המחשב יבדוק אם קיימת התאמה בין שדה המחזור מעסק 238 לשדה 150 ההכנסה מעסק החייבת. בדיקה זהה תתבצע לגבי בן הזוג.

במקרה ואין התאמה תוצג הערה בשדה :150/170 "בהתאם לסכום שנרשם בשדה 238/239 מחזור מעסק או משלח יד, סכום ההכנסה החייבת מעסק צריך להיות ".XXXXXX

5. אני /בן זוגי עולה חדש, תושב חוזר ותיק, תושב חוזר

אם הינך זכאי להקלות במס על הכנסותיך מחו"ל מכוח היותך או בן זוגך עולה חדש, תושב חוזר ותיק או תושב חוזר, סמן X במשבצת המתאימה והוסף בסוף השורה את תאריך ההגעה לארץ.

6. נכס בחו״ל

אם היה לך בשנת המס נכס בחו״ל בשווי 2,086,000 ₪ או יותר, ציין עובדה זו במשבצת המתאימה.

5. בעלי הכנסה חייבת העולה על 721,560 ש"ח

אם היה לך או לבן זוגך ההכנסה חייבת העולה על 721,560 ש''ח בשנה, ציין עובדה זו במשבצת המתאימה.

8. מחזור מכירת מניירות ערך הנסחרים בבורסה

אם היה לך או לבן זוגך מחזור ממכירת ניירות ערך הנסחרים בבורסה שאינו פטור ממס העולה על 2,810,000 ש''ח בשנה, ציין עובדה זו במשבצת המתאימה.

9. אם בשנת המס היו לך הכנסות מפעילות באינטרנט (מסחר, שיווק, פרסום וכד'), סמן בהתאם.

10. בחירה בהחלת חוק אנרגיות מתחדשות

יחיד שבחר להחיל על עצמו את הוראות חוק לעידוד השקעה באנרגיות מתחדשות (הטבות מס בשל הפקת חשמל מאנרגיה מתחדשת) התשע''ז 2016- יציין זאת במשבצת המתאימה.

11. הכנסות מטבע וירטואלי

תושב ישראל שמימש מטבעות וירטואליים כגון ביטקוין יציין זאת בפרטים הכלליים יצרף נספח לרווח הון.

12. עיוור או נכה

נישום שהוא או בן זוגו עיוור או נכה לפי סעיף 9(5) לפקודה בשנת המס ויש בידו אישור מפקיד השומה, יציין זאת במשבצת המתאימה.

13. אחד מבני הזוג עיוור או נכה לפי סעיף 9(5) לפקודה ומקבל גמלה ממשרד הביטחון/פעולות איבה

נישום שהוא או בן זוגו עיוור או נכה לפי סעיף 9(5) לפקודה ומקבל גמלה ממשרד הביטחון/פעילות איבה יציין זאת במשבצת המתאימה.

14. העברת כספים לחו''ל

מי שהעביר אל מחוץ לישראל סכום כולל של 500,000 ש''ח או יותר במהלך 12 חודשים, חייב להגיש דוח לגבי שתי שנות מס, בשנה בה העביר את הסכום או חלקו לראשונה ובשנה לאחריה.

15. תשלומים לקופת גמל, לקרן השתלמות ולפרמיה בגין אובדן כושר עבודה

שכיר שעבד ביותר ממקום עבודה אחד ואשר הופרש עבורו במצטבר לקופת גמל ולקרן השתלמות מעל התקרות הנקובות בחוק וכן שכיר המבקש ניכוי בשל תשלומיו לביטוח מפני אבדן כושר עבודה, יצרף חישוב על התשלומים העודפים על גבי טופס 134. בעת שידור דוח מקוון באינטרנט או בסימולטור המס, ניתן לבצע את חישוב ההוצאה המוכרת בניכוי בגין רכישת ביטוח מפני אובדן כושר עבודה.

ראה הסברים בסעיף 3 לדוח (סכומים לקופת גמל וקרן השתלמות מעל לתקרה)